“Créditos a sola firma”, se lee en un cartel que está en un árbol, junto a la parada de la línea de colectivo 151, en el barrio porteño de Belgrano. Al llamar y consultar por un crédito de $15.000, el prestamista pregunta de qué trabajás y en qué localidad vivís.

“¿Te digo primero las cuotas? Son 12 cuotas de $2400.”, detalla. Para concretar el préstamo hay que dar el domicilio. Porque si bien te dan el dinero de un día para otro, necesitan saber dónde vive el futuro deudor: si se atrasa le cobrarán en su casa los $ 28.800 por los que se endeudaría al pedir $ 15.000

Cuando una persona se enfrenta a una urgencia económica, muchas veces no le queda otra opción que recurrir a un préstamo. Los bancos ponen tantos requisitos que mucha gente queda excluida del sistema.

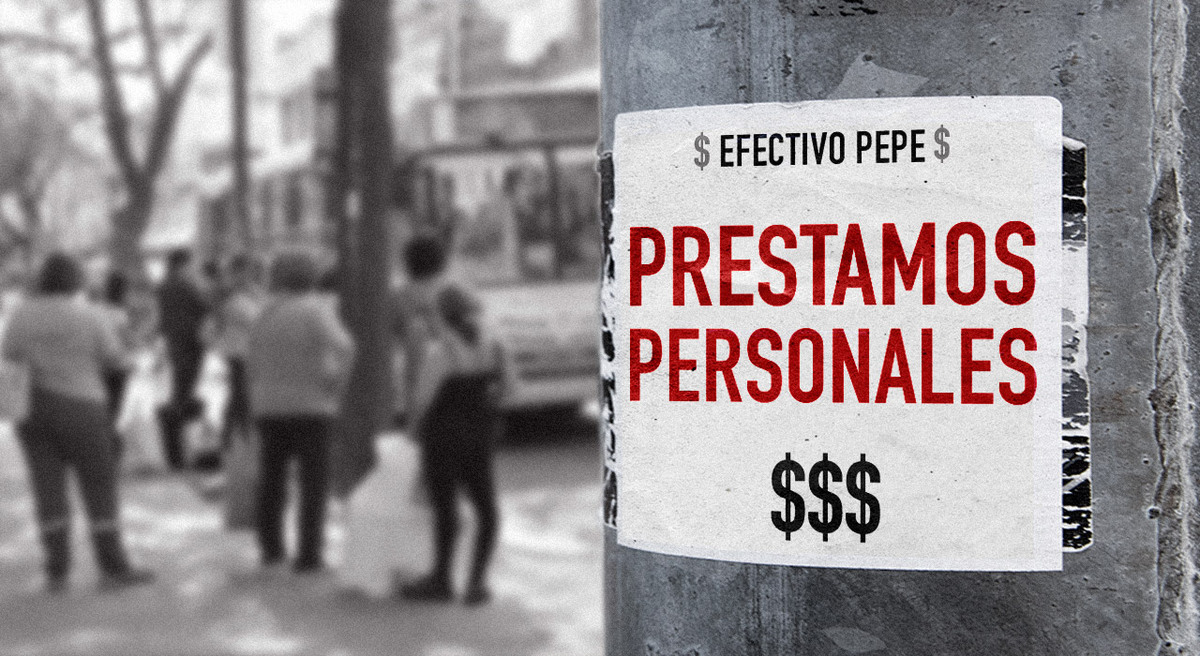

Por eso, probablemente miles de personas terminan buscando prestamos informales. La oferta es enorme y variada: desde un almacén de barrio que fía, un vecino que presta dinero y cobra casa por casa, o presuntas financieras que se promocionan en carteles pegados en postes luz y en anuncios en Internet. También hay prestamistas que van con efectivo a las ferias populares para ofrecerle créditos informales a los emprendedores.

El principal problema aparece cuando el tomador de ese crédito se demora en el pago de una de las cuotas y pide refinanciación. Las tasas se multiplican o el cobro de esa deuda se vuelve amanazante y violento.

"Los únicos que me daban efectivo eran los prestamistas"

Sabrina Mena, de 41 años, vive en Lanús y solía comprar cosas usadas para venderlas en una feria de la zona. Ella necesitaba capital para comprar la mercadería, pero como no tiene recibo de sueldo, no podía pedirlo en un banco.

“Los únicos que me daban efectivo eran los prestamistas, que cobran por semana o quincena. Si me prestaban $10.000 terminaba pagando alrededor de $16.000”, cuenta Sabrina.

Los prestamistas se acercan a los puesteros de las ferias y ofrecen dinero. Allí mismo les pasan a cobrar. A Sabrina no le pidieron ningún requisito. Simplemente, te tienen que ver trabajando en el puesto. Muchas veces llevan el dinero hasta el domicilio de la persona que pide el préstamo para comprobar dónde vive.

“El año pasado tuve que pedir dos préstamos de $20.000 cada uno. Como no los podía pagar me los refinanciaron y se me hizo mucho más alta la deuda. En marzo terminaría de pagar. Me cobran $ 6.000 por quincena y en total son 10 cuotas. En el momento me salvo, pero no se lo recomiendo a nadie. Por la necesidad, dije que sí. Pero conozco algunos casos de personas que no llegaban a pagar las cuotas y tuvieron que pagar con cosas materiales. Una chica de la feria, que no venía vendiendo bien, tuvo que darles la tele”, relata Sabrina.

Recientemente, Sabrina comenzó un emprendimiento como pastelera. Para comprar el horno pidió un microcrédito por $13.000. En este caso paga a Semillitas, una organización de la sociedad civil, 9 cuotas, mensuales de $1700, monto que le resulta mucho más accesible. Es decir, terminará devolviendo $ 15.300.

Además de la informalidad de la mayoría de estos créditos, el costo de financiación es usurero. Mientras, un crédito personal de uno de los bancos líderes del país tiene una tasa del 87% anual, los prestamistas que se aprovechan de la desesperación de la gente (según los casos que pudimos relevar para esta nota) pueden llegar a cobrar una tasa del 130% semestral, como demuestra esta conversación de RED/ACCIÓN con un prestamista:

El mecanismo de extorsión durante el cobro de la deuda es preocupante

El especialista en sociología y antropología del dinero y las finanzas y decano del Instituto de Altos Estudios Sociales (IDAES- UNSAM), Ariel Wilkis, opina que en momentos de crisis, la oferta de créditos informales aumenta porque tienen bajas exigencias, son absolutamente flexibles y siempre están disponibles: “Los créditos bancarios son lo opuesto. Requieren garantías, uno debe pedir una entrevista para que se otorgue el crédito y no da respuesta a la urgencia”.

Para obtener un crédito bancario, como base suele ser necesario tener una cuenta en la entidad y para abrir una cuenta se debe presentar el documento y un recibo de sueldo.

Para Wilkis lo que marca la ilegalidad de un tipo de préstamo es la violencia. “Muchos de estos sistemas juegan en el límite. Es decir, podés sacar un crédito, que sería algo formal porque firmaste algo, pero luego el mecanismo de extorsión para que pagues cuando te atrasás está en el terreno de la ilegalidad. Podés entrar por una puerta legal y en el medio estar confrontando con una situación ilegal o de violencia. También, suele pasar que algunas personas enfrentan un encadenamiento de endeudamiento. Uno se endeuda con un sistema y luego recurre a otro para pagar el primero. Como la puerta está siempre disponible es un sistema expansivo, sobre todo en contextos de crisis o de urgencia”, explica.

Vicky (quien preserva su apellido), de 58 años, vive en Ciudad Oculta, en Villa Lugano, y ahí tiene un kiosco. Un día pasaron por allí unos prestamistas ofreciendo créditos por día y ella tomó uno.

Primero le dieron uno de $ 3.000 y todos los días, durante 26 días, tuvo que pagar una cuota. Como ella cumplió con el pago, le permitieron sacar otro crédito de $ 6.000 para invertir en el negocio. Por día tuvo que pagar $300, también durante 26 días. En menos de un mes devolvió $ 7.800. Es decir pago una tasa del 30% mensual.

“Al día siguiente que te dan la plata ya te empiezan a cobrar. En el momento te ayuda, pero después trabajás para ellos. Te terminan sacando toda la ganancia del día. Si un día no juntaste la plata, te apuran. Muchos negocios del barrio están con este tipo de préstamos. No te piden nada para darte el efectivo, ven que estás empezando algo, que querés progresar y viene el que te ofrece dinero”, cuenta Vicky, que le gustaría abrir una pollería, pero duda si volver a meterse en un préstamo de este tipo.

María Silvia Abalo, directora ejecutiva de la Red Argentina de Instituciones de Microcredito (RADIM), cree que el acceso rápido al dinero suele resultar muy atractivo. Recuerda que en los Polvorines, partido bonaerense de Malvinas Argentinas, una vez observó un cartel que decía “Pepe te la presta”.

“Ese tipo de mensajes resultan amistoso, próximos y accesibles para la gente. Lo cierto es que el que cobra no es el encantador que desembolsa. Quienes los fondean les dicen andá a colocar prestamos, pero después tienen recuperadores encargado de cobrar la deuda”, describe.

Créditos usureros que aparecen porque atienden una necesidad real

Un punto clave, explica Wilkis, es que los prestamos informales, incluso en su forma más perversa -que sería aquel usurero que va a los barrios, presta a tasas altísimas y si no pagás se vuelven violentos- algo están resolviendo. Es decir, son los únicos que dan respuesta a una necesidad urgente de un sector de la población. Ni siquiera los microcréditos dan respuesta a esta problemática.

“Los microcréditos que brinda el estado o las organizaciones de la sociedad civil están orientados a emprendimientos productivos. Sin embargo, gran parte de los endeudamientos que se dan con un sistema usurero de créditos tienen que ver con una respuesta a una urgencia personal. Hay que superar la idea de que solo es legítimo financiar cuestiones que tienen que ver con la producción y el trabajo”, señala Wilkis.

Foncap es un fideicomiso que creó el Ministerio de Economía para financiar líneas de microcréditos a través de la inclusión microfinanciera. Al ser consultado sobre los prestamos personales informales, el gerente general de Foncap, Mateo Bartolini, cree que los temas del riesgo, de la rapidez y la contingencia son espinosos para la democratización financiera.

“El microcrédito se siente más cómodo con temas de desarrollo productivo que con el riesgo. Si se derrumba la casa, se quema un electrodoméstico o te enfermás, en términos financieros, hablamos de riesgos”, explica Bartolini.

Conocé más sobre los microcréditos para emprendedores

El desafío es crear un modelo de finanza para economías populares

En ese sentido, Bartolini considera que habría que impulsar una estrategia de microseguros. “Hay una deuda con el riesgo de las economías populares. Si un agricultor tiene seguro por mal clima, sería lógico que un emprendedor que vende de forma ambulante también cuente con un seguro. Hay una agenda para construir ahí, que requiere mucha innovación. No hay un consenso claro ahí. Casi no hay experiencia y hay poca evidencia teórica y práctica. Eso demanda tener muchos reflejos, estar muy abiertos a escuchar cosas e invertir sin tener la certeza del resultado”.

Bartolini reconoce que muchas personas tienen un acercamiento al financiamento únicamente a través de las finanzas informales, o como él prefiere llamarlas, "finanzas no registradas".

“No siempre son una mala experiencia. Hay personas que entienden que pedir un crédito es una cuestión personal y de cara a cara. Este tipo de finanzas tienen un liderazgo territorial muy fuerte. Cuando uno observa las finanzas no registradas en la Argentina, se ve un proceso totalmente aceitado, cada uno sabe quién es el financista, no se esconde atrás de nadie. Tiene que haber finanzas para los sectores populares y no pueden percibir la misma lógica que las finanzas de los grupos empresarios. Claramente lo que no está bueno es cuando aparece la extorsión y los intereses usureros. Eso se repudia”.

En 2019, la Defensoría del Pueblo de la Ciudad de Buenos Aires recibió aproximadamente 300 denuncias por préstamos o estafas. Sobre todo por préstamos que se obtienen por Internet.

“Lo que solemos explicarle a la gente es que cuanto más fácil es obtener el crédito más difícil es pagarlo. Los recaudos de seguridad al momento de gestionar el crédito son muy bajos”, afirma Gerardo Gullelmotti, abogado y Coordinador Operativo de Consumidores y Administrados de la Defensoría.

“Desde la Defensoría aconsejamos a las personas que desean sacar un crédito que antes revisen si la empresa está inscripta en el Banco Central. También es importante ver el Costo Financiero Total (CFT), que es la tasa de interés, más gastos administrativos, seguro de vida, gastos de gestión, entre otros. Este es el interés real que vamos a pagar por año por el servicio financiero que estamos contratando”, dice Gullelmotti.