A pesar de la evidencia contundente de que es una herramienta clave para reducir la pobreza e impulsar la inclusión social, solo la mitad de los argentinos tiene una cuenta bancaria y entre los más pobres, solo la quinta parte.

En Argentina, recientemente la inclusión financiera ha ingresado de manera explícita en la política pública, pero la inestabilidad económica histórica del país hace que los avances sean difíciles. El Gobierno le ha dado prioridad y apuesta al rol que puedan tener las nuevas tecnologías y aplicaciones como Ualá y Mercado Pago para que más argentinos tengan acceso a métodos de pago modernos, seguros e inclusivos.

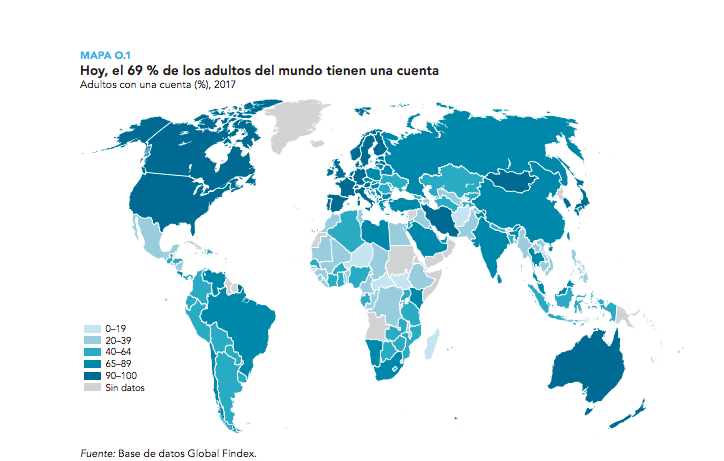

La inclusión financiera está aumentando a nivel mundial, acelerada por los teléfonos celulares e Internet, pero los logros han sido dispares de un país a otro.

El último informe del Banco Mundial dice que a nivel global, el 69 % de los adultos —3.800 millones de personas— hoy tiene al menos una cuenta en un banco o un proveedor de dinero móvil, lo que constituye un paso crucial para escapar de la pobreza.

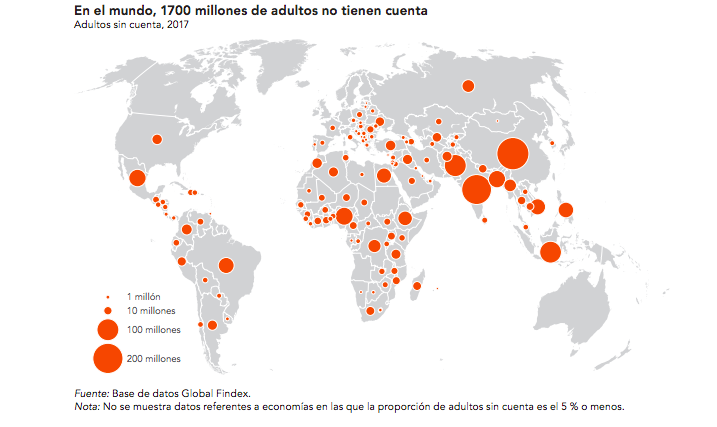

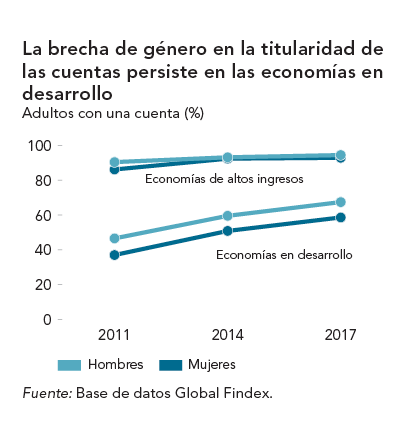

La contracara es que en el mundo hay cerca de 2.000 millones de adultos que no utilizan servicios financieros formales, la mayoría de los cuales son pobres y mujeres. El 56 % de todos los adultos no bancarizados son mujeres y la mitad de los adultos no bancarizados pertenecen al 40 % de los hogares más pobres dentro de su economía.

Ignacio Carballo, probablemente el economista que más ha estudiado el tema de inclusión financiera en la Argentina, dice que el concepto es más amplio que la simple bancarización o el otorgamiento de microcréditos productivos al ciudadano de bajos recursos y típicamente informal. Lo define como “el proceso por el cual se maximiza el acceso y el uso de los servicios financieros formales a la vez que se minimizan las barreras involuntarias percibidas por aquellos individuos que no participan del sistema financiero formal”.

Carballo afirma que la evidencia es contundente de que “a nivel macro funciona para reducir la informalidad de empleo, reducir costos de bancarización, mejorar la recaudación tributaria, aumentar el impacto de la política monetaria y para dar mayor estabilidad financiera a la economía. Y a nivel micro es, efectivamente, una herramienta para la inclusión social y la reducción de la pobreza”.

La ONU estima que la inclusión financiera es no solo un tema económico, sino que va a corazón del desarrollo humano y el empoderamiento:

“La inclusión financiera brinda a las personas los medios para mejorar sus propias vidas. Se puede observar claramente en las opciones que tienen las mujeres como resultado de tener acceso a una cuenta bancaria: invierten en negocios y utilizan los ingresos de sus negocios para invertir en sus hogares. Se hace evidente en las elecciones que las familias toman para la educación de sus hijos cuando pueden ahorrar o recibir remesas de miembros de familias que viven en el extranjero”.

La realidad argentina

La inclusión financiera es un tema que está presente en la agenda del país. De hecho, hay un grupo enfocado en este tema que funciona hace tiempo dentro del Gobierno, que es el consejo de coordinación de la inclusión financiera. Es relevante porque el mercado financiero es muy chico, hace falta crecer fuerte en bancarización y esto afecta a los más humildes.

De acuerdo al Banco Mundial, en Argentina, el 51,3% de los adultos declara no tener una cuenta en una institución financiera y entre los más pobres, sólo el 19,7% tiene acceso a una cuenta. Y la situación va empeorando: entre 2014 y 2017 los no bancarizados entre los más pobres crecieron del 55,4% al 61,9%.

El Banco Central no mira las mismas cifras: según sus números, el 80% de los cuit o cuil de los argentinos están asociados a una cuenta bancaria y eso sería un reflejo más fiel de la realidad argentina. Los expertos en el tema dicen que una mayoría de esos afiliados nunca usan esas cuentas, no están activas o ni saben que las tienen. En la práctica, no son poseedores de los beneficios de estar dentro del sistema financiero, por lo que es más realista y útil usar las cifras del Banco Mundial.

El informe anual del Global Findex del Banco Mundial sobre temas de inclusión financiera también revela que la bancarización en Argentina está por debajo del promedio de la región (48.7% vs. 54.4%). El estudio dice que los motivos por los que no se posee una cuenta en alguna institución financiera son en su mayoría razones económicas. Un 59,1% declaró no tener fondos suficientes y un 42,8%, que los servicios financieros son demasiado caros.

Otro factor es la confianza: un 25,4% dice no tener cuenta por no confiar en las instituciones financieras. Los argentinos han incrementado su hábito de ahorro, pero principalmente por fuera del sistema financiero formal. Operan en negro. La brecha entre el ahorro informal y el formal más que se duplicó, pasando del 10,1% al 23,1%

En los últimos años, el acceso y el uso de tarjetas de débito y crédito también se han reducido. Mientras que en 2014 un 44% declaraba tener una tarjeta de débito, en 2017 la cifra se redujo al 41,4%. En tarjetas de crédito se pasó de un acceso del 26,6% al 24% y en cuanto al uso, la tasa bajó del 23,9% al 21%.

Entre los datos positivos es que en la Argentina casi no hay brecha de género cuando se habla de inclusión financiera y crece el uso de telefonía móvil y la tecnología digital para operaciones financieras.

En la Argentina no hay datos duros aún, pero Carballo, el economista de la UCA y CONICET, experto en el tema, explica que hay iniciativas en la Villa 31 y en comunidades precarias en otras regiones del país, donde se están haciendo esfuerzos. En la Villa 31 este año se instaló el primer centro de servicios, que tiene dos ventanillas para hacer pagos y además pusieron un cajero automático. A través de las ventanillas de puede cargar la SUBE, recargar los celulares, enviar dinero y comprar pasajes.

Mujeres2000 y el Programa Semillas, se enfocan en finanzas inclusivas. El Programa Semillas tiene como objetivo dar acceso a créditos a personas de barrios vulnerables del conurbano bonaerense. Ahora trabaja en un proyecto para desarrollar una herramienta tecnológica adaptada a las necesidades de las instituciones de microcréditos para mejorar la productividad. La ONG trabaja directamente con la de familias de sectores humildes.

Mujeres2000 lleva 18 años trabajando en la villas y se enfoca en acercar herramientas de formación y microcréditos para emprendimientos, asesoramiento y financiamiento para refacción de viviendas, y becas de estudio para educación superior y acompañamiento para la inserción laboral.

El problema para las Pymes

Además de tener un nivel de bancarización bajo, en la Argentina la pequeña y mediana empresa encuentra obstáculos para la obtención de crédito, lo que no colabora con el crecimiento de sus negocios y del sector comercial y productivo en dicho rango.

Menos del 1% de las Pymes acceden al mercado de capitales. Y si bien ese financiamiento superó los US$ 1.500 millones en 2017, sigue siendo muy bajo

Marcos Ayerra, presidente de la Comisión Nacional de Valores (CNV), es uno de los que está liderando los esfuerzos para mejorar el financiamiento a las Pymes. En una entrevista reciente, el funcionario dijo que la nueva Ley de Mercado de Capitales ha sido una buena herramienta para avanzar en la inclusión financiera, pero reconoce que hace falta crecer fuerte en la bancarización ya que afecta a los más humildes.

“La CNV tiene un rol y sobre todo un desafío muy importante para lograr que más gente tenga acceso al mercado de capitales. Actualmente, supervisamos más de 350 fideicomisos financieros con oferta pública dedicados a financiar el consumo y tienen como activo subyacente cerca de un millón de préstamos a gente que, quizás, no tiene muchas alternativas”, explica Ayerra.

Y agrega que la creación el año pasado el instrumento Obligaciones Negociables Simple PYME digital ha facilitado el acceso de las pequeños empresarios de todo el país al mercado sin moverse de su casa.

Este año, y a pesar de la crisis, el financiamiento obtenido por las Pymes en el mercado de capitales durante el segundo trimestre aumentó un 51%, comparado con el mismo período del año previo.

El rol de las Naciones Unidas

En 2015, los líderes mundiales adoptaron un conjunto de objetivos globales para erradicar la pobreza, proteger el planeta y asegurar la prosperidad para todos como parte de una nueva agenda de desarrollo sostenible. Y una de las herramientas elegidas fue la inclusión financiera.

Casualmente, la embajadora del Secretario General de las Naciones Unidas sobre inclusión financiera para el Desarrollo Sustentable es una economista argentina: Máxima de Holanda. Desde 2016 ella viene haciendo hincapié en la urgente necesidad de impulsar la inclusión financiera y garantizar el acceso de las mujeres a la tecnología.

El primer Objetivo de Desarrollo Sustentable, que apunta a terminar con la pobreza extrema en 2030, menciona explícitamente la importancia del acceso a los servicios financieros.

“Cuando las personas se incluyen en el sistema financiero, pueden salir de la pobreza mejor invirtiendo en negocios o educación”, dice el documento de las Naciones Unidas.

En India, un esfuerzo gubernamental para abrir bancos en áreas rurales ayudó a reducir la pobreza rural entre 14 y 17 puntos porcentuales. El gasto relacionado con la escuela aumentó en un 20% en los hogares nepalíes que abrieron cuentas bancarias gratuitas.

Hay estudios que demuestran que los aplicaciones que permiten guardar y transferir fondos a través de un teléfono celular pueden contribuir a mejorar el potencial de generación de ingresos de las personas y, así, a reducir la pobreza.

Otro de los beneficios de la inclusión financiera y poder ahorrar es que evita que las personas caigan en la pobreza al suavizar el golpe de los gastos inesperados. Cuando se golpea con la muerte de un sostén de la familia, una cuenta de ahorros puede ser todo lo que se interpone entre el empobrecimiento y la estabilidad de una familia. Los servicios de pago digital también permiten a las personas recolectar dinero de amigos y familiares lejanos cuando se enfrentan a la presión económica.

Beneficios para el Estado

La inclusión financiera también beneficia a la administración pública. Al alejarse del efectivo y utilizar los pagos digitales para distribuir los salarios del Gobierno y las transferencias de efectivo, como las pensiones, los gobiernos pueden reducir costos.

La digitalización de las transferencias sociales y los salarios del Gobierno tiene el potencial de introducir a millones de adultos de las economías emergentes en el sistema financiero. Esto tiene muchos efectos positivos en la macroeconomía.

El G20 este año puso el tema en la agenda y será discutido en la Cumbre de Líderes de Buenos Aires a fin de mes.

Aumentar la inclusión financiera a través de la tecnología digital

Se ha registrado un aumento significativo en el uso de teléfonos celulares y de Internet para realizar operaciones financieras. Entre 2014 y 2017, esto ha contribuido a que aumente del 67 % al 76 % a nivel mundial, y del 57 % al 70 % en el mundo en desarrollo, la proporción de titulares de cuentas que envían o reciben pagos a través de medios digitales.

A nivel mundial, si bien hay casi 2.000 millones de adultos que aún no están bancarizados, dos tercios de ellos poseen un teléfono celular que podría ayudarlos a acceder a los servicios financieros.

El Banco Mundial dice que mediante la tecnología digital se podrían aprovechar las operaciones que actualmente se realizan en efectivo para incorporar a más personas al sistema financiero. Por ejemplo, si el Estado pagara sueldos, pensiones y beneficios sociales directamente en cuentas bancarias, se podrían brindar servicios financieros formales hasta a 100 millones de adultos más a nivel mundial, de los cuales 95 millones se encuentran en economías en desarrollo.

“Ya sabemos mucho acerca de cómo garantizar que las mujeres tengan acceso igualitario a servicios financieros que pueden cambiarles la vida”, declaró Melinda Gates, copresidenta de la Fundación Bill y Melinda Gates. “Cuando el Gobierno deposita los pagos de beneficios sociales u otros subsidios directamente en las cuentas bancarias digitales de las mujeres, el impacto es asombroso. La mujer adquiere poder de decisión en el hogar y, con más herramientas financieras a su alcance, invierte en la prosperidad de su familia y contribuye a un crecimiento económico amplio”.

En Argentina, Brasil y Costa Rica, alrededor del 20 % de los adultos que tienen cuenta usa el celular o Internet para operar a través de una cuenta. Digitalizando los pagos de sueldos en efectivo, las empresas podrían contribuir a que hasta 30 millones de adultos no bancarizados —de los cuales casi el 90 % sí tiene teléfono celular— sean titulares de una cuenta.

La respuesta argentina

Pierpaolo Barbieri es un emprendedor argentino que está completamente convencido que la tecnología es el camino. El creador de Ualá es un millennial que quiere revolucionar la manera en la que se hacen las transacciones financieras en la Argentina. La aplicación cumplió un año y ya tiene casi medio millón de usuarios, dos tercios de los cuales nunca tuvieron cuenta bancaria.

“Para nosotros Ualá siempre fue un producto social. Tiene una clara misión social. Hubo más de 200.000 personas que hoy tienen su primera tarjeta gracias a Ualá. Es importante que todos los argentinos tengan acceso a un método de pago moderno, seguro e inclusivo. Por demasiado tiempo el sistema financiero estuvo muy cerrado y sin competencia. Venimos a cambiar eso. Por eso, digo que queremos a todos esos clientes que los bancos nunca quisieron. Y al resto, también. Quizás lo logremos nosotros, quizás sean otros. Pero lo importante para el país es que ocurra. Y que cada vez más gente tenga acceso al crédito para poder crecer y desarrollarse”.

Ignacio Carballo dice que “es fundamental que nuestro país construya y transite su propio camino de inclusión financiera. Hay que fomentar la inclusión sin descuidar la integridad, estabilidad y protección al consumidor. Es necesario comprender que los servicios de deuda informales están a merced de la población más vulnerable, en condiciones financieras ampliamente menos favorables (tasas de interés más altas) y con traumáticas consecuencias frente al no pago”.