Cuando Sabrina Castelli tenía 9 años su padre murió y su mamá, que en ese momento era ama de casa, tuvo que hacerse cargo de gestionar las finanzas del hogar. La madre de Castelli no tenía una cuenta bancaria y mucho menos educación financiera. El dinero que recibió por el seguro de vida de su marido lo puso en el banco y cinco años después, en 2001, perdió los ahorros. Esas situaciones la marcaron a Castelli y desde entonces se propuso investigar sobre la inclusión financiera de mujeres. Así se dio cuenta de que la historia de su familia era una dentro de un millón de historias, no solo de Argentina sino de alrededor del planeta. Según el Banco Mundial, solo el 51% de las mujeres tiene una cuenta en el banco, el 12% ahorra y el 20% dispone de crédito.

En 2018, luego de estudiar Contabilidad y Administración de empresas, Castelli fundó Mujer Financiera, una plataforma que enseña a mujeres sobre finanzas para que puedan aplicar esos conocimientos en la vida diaria. “Vi lo que implicó para mi mamá incorporarse financieramente al sistema y aprender a administrarse. Eso me marcó mucho y me di cuenta de que es muy importante saber manejar el dinero”, recuerda Castelli. Ella considera que es clave aprender a armar un presupuesto, registrar los gastos y ahorrar mensualmente. “A través de Mujer Financiera nos llegan a diario mensajes de mujeres que nos cuentan que tenían miedo a invertir, que no tenían ahorros o que tenían deudas. Al sumarse a la comunidad de Mujer Financiera comienzan a ganar confianza y empiezan a compartir los conocimientos del curso a las mujeres de su alrededor. Así se impacta en más mujeres”, cuenta.

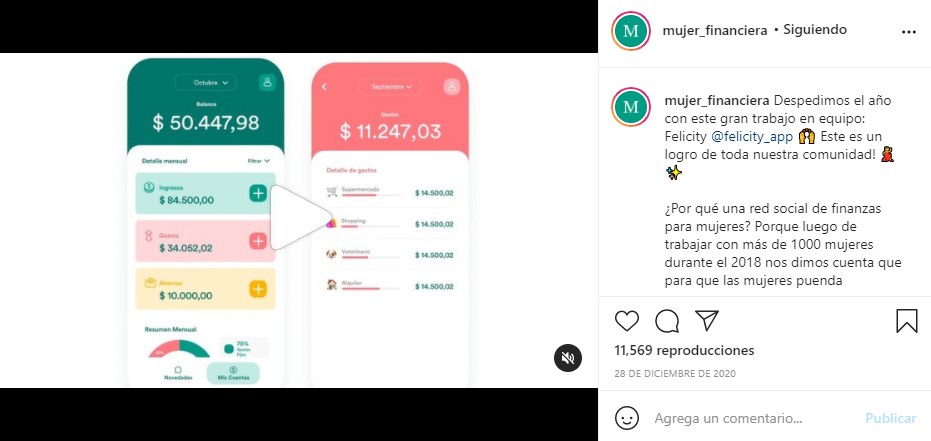

En septiembre, Castelli lanzó Felicity, una red social de finanzas para mujeres, con comunidad, con herramientas de gestión de finanzas personales y contenidos personalizados de acuerdo a las necesidades de cada una de las usuarias. “La app la puede descargar toda mujer que tenga celular y que quiera sentirse acompañada a la hora de tomar una decisión financiera”, dice Castelli.

Según el CAF, banco de desarrollo de América Latina, 304 millones de mujeres en América Latina no tienen una cuenta en el banco. Contar con acceso al sistema financiero es crucial, sobre todo en el contexto del COVID-19, en donde la mayoría de los gobiernos de la región otorgaron subsidios a la población y la mayoría de los receptores de estos programas de transferencias monetarias son mujeres.

A nivel local, según los datos del Global Findex del Banco Mundial de 2017, 47,9% de los adultos tiene una cuenta bancaria en una institución financiera formal. De estos, el 46% son hombres y el 51% son mujeres, lo que demuestra una brecha en el acceso financiero a favor de las mujeres. Pero, acceso no es sinónimo de inclusión. “En cuanto al ahorro en una institución financiera, solo el 5% de las mujeres en Argentina reporta hacerlo y esta cifra representa la mitad del valor del indicador para hombres. Otro dato a tener en cuenta es que es muy bajo el porcentaje de emprendedoras en Argentina que solicita crédito para iniciar, operar o expandir un negocio: 2,9%. A pesar de los avances en microcréditos formales y del papel que han desarrollado en este campo las entidades no gubernamentales, el crédito informal (préstamos a familiares, casa de empeño y amigos), se sigue manteniendo como una de las principales fuentes de acceso a recursos para las mujeres”, dice Lourdes Rodríguez Chamussy, economista senior del Banco Mundial.

Inclusión financiera: una receta para mejorar la vida de los pobres, los jóvenes y las mujeres

La experta en inclusión financiera de CAF Diana Mejía observa que las mujeres son menos seguras que los hombres respecto a sus conocimientos y habilidades: tienen menos confianza en asuntos financieros y más aversión al riesgo. Además, ve que las mujeres y hombres tienen diferentes estrategias para hacer frente a las situaciones extremas: las mujeres tienden a recortar los gastos, mientras que los hombres prefieren encontrar maneras de ganar dinero extra; las mujeres tienden a ahorrar menos y, por lo tanto, a acumular menos riqueza; las mujeres tienen menores probabilidades de ahorrar activamente a través de productos financieros; son más propensas a ahorrar dinero en efectivo en su casa o en clubes informales de ahorro; y muestran más dificultades para elegir adecuadamente los productos financieros.

“Las mujeres tienen menos colaterales (activos de garantía para pedir préstamos) en promedio que los hombres, tienen peores condiciones crediticias (montos más pequeños y tasas de intereses más altas, pese a que presentan menores tasas de morosidad), y en varios países aún necesitan tener la firma o permiso del marido para obtener un crédito o comprar un activo”, explica Mejía. En este sentido, Rodríguez Chamussy opina: “Las garantías o colaterales que exigen las microfinancieras para respaldar los créditos basados en activos personales o en el patrimonio de la persona que solicita el financiamiento podrían penalizar más a las mujeres que a los hombres, ya que, por normas socioculturales de género o discriminación legal, el control o propiedad de los activos recae o es asignada generalmente a los hombres”.

Las mujeres también están subrepresentadas en el sector financiero, lo que influye en la medida en que sus necesidades y preferencias están representadas en las ofertas de productos y servicios. “Existe evidencia, por ejemplo, de que las mujeres a menudo prefieren trabajar con una agente bancaria femenina, por lo que el género del personal del proveedor financiero es importante. Fintech es un punto brillante en América Latina donde las mujeres están teniendo un mayor impacto que en otras regiones de esta industria”, señala Rodríguez Chamussy.

La mirada de nuestra comunidad

Con este diagnóstico como base, le preguntamos a nuestra comunidad, vía redes sociales, qué déficits ven en relación a la inclusión financiera de las mujeres. Estas fueron algunas de las respuestas:

La empresaria Mariela Martínez considera que la formación financiera la ayudó mucho. “Antes no podía ahorrar. Sólo invertía dinero en mi empresa y siempre fui reacia a tomar crédito (incluso por la falta en algún momento de papelería suficiente o garantías). Mi perspectiva cambió cuando me pude asesorar con un administrador que me ayudó a leer la información financiera para tomar decisiones y cuando empecé a estudiar un poco más de finanzas”, dice.

Gisela Figueroa, miembro co-responsable de RED/ACCION e historiadora opina que para lograr una mejor inclusión financiera es necesario que los gobiernos instrumenten políticas públicas que perduren en el tiempo. Dice: “Es muy difícil ahorrar en una sociedad signada por ritmos, horarios y estructuras patriarcales, dónde las mujeres que trabajan fuera de su casa tienen que pagar por tareas de cuidado, que son muy costosas de sostener”.

Regina Martínez Riekes, especialista en temas financieros y socia de Amauta Inversiones Financieras opina que tener una cuenta bancaria no significa que la persona esté incluida financieramente. Ella, que vive en Tucumán, ve que del 1 al 10 de cada mes, mucha gente se amontona en los bancos para sacar el sueldo en efectivo. “No saben que quizás les conviene dejar la plata en la cuenta y financiarse con cuotas sin interés”, señala.

Acompañar a las emprendedoras

De acuerdo con la encuesta Enterprise Survey de 2017, solo 8% de las empresas son lideradas por mujeres en Argentina , frente a 21,4% en América Latina y el Caribe (ALC ) y 18% en el mundo. Resulta aún más llamativo que solo 20,5% de las empresas lideradas por mujeres utiliza créditos bancarios para financiar su inversión, mientras que la cifra asciende a 42,9% en el caso de los hombres. Peor aún, la tasa de créditos rechazados es de 42% para las mujeres y solo de 2,5% para los hombres.

América Latina es la región en donde la necesidad de financiamiento de MiPyMES (micro, pequelas y medianas empresas) propiedad de mujeres es más alta. “El financiamiento de las MiPyMES propiedad de mujeres se da, mayormente, a través de instituciones microfinancieras. Sin embargo, a medida que las MiPyMES crecen, las necesidades de financiamiento evolucionan y no existen muchos productos financieros diseñados para atender las necesidades específicas de las mujeres emprendedoras”, desarrolla Mejía.

En 2020, Sumatoria, una plataforma de financiamiento colectivo, financió a cinco instituciones de inclusión financiera, donde el 93% de los fondos está orientado a mujeres emprendedoras. Es decir, se alcanzó a financiar a unas 1.300 mujeres.

Una de las cinco instituciones es Mujeres 2000, que brinda microcréditos a 70 emprendedoras. En una primera instancia la organización ofrece un curso de herramientas básicas para la gestión de emprendimientos (estructura de costos, finanzas personales, marketing y publicidad, etc.). “Todo el proceso de capacitación lleva unos dos meses, donde nos vamos conociendo y se genera un vínculo de confianza. Luego acceden al microcrédito. La clave más allá de que reciban financiación es que estén acompañadas y asesoradas”, dice Federico de Galvagni, coordinador del Programa Emprende de la institución, que trabaja en Tigre desde hace más de 20 años.

De Galvagni señala que, hasta el año pasado, eran poquitas las mujeres que ya tenían cuenta bancaria cuando se acercaban a la organización. Con la pandemia, por los subsidios estatales muchas mujeres empezaron a bancarizarse. “Muchas veces tienen miedo de acceder a productos por experiencias negativas previas. Por ejemplo, hay personas que al no saber usar correctamente la tarjeta de crédito pagan solo los mínimos y se les acumula una deuda grande”, explica.

Liliana Herrera pidió su primer crédito a esta organización en el 2001 para comprar ropa de niño para revender. “En ese momento no tenía cuenta bancaria y tampoco podía acceder a créditos que pidieran muchos requisitos”, cuenta la emprendedora de 52 años.

Al principio, Herrera vendía ropa por pedido, hasta que pudo armar un stock. Con nuevos créditos, su emprendimiento fue creciendo: pasó a vender en una feria y hace siete años alquiló un local. También amplió la variedad de productos. Durante la pandemia, el negocio estuvo cuatro meses cerrado. Al abrirlo, Herrera tuvo que ponerse al día con las deudas. Amplió la venta por redes sociales e incorporó nuevos métodos para cobrar, como Mercado Pago.

Microcréditos: historias de superación y resiliencia

Para la responsable de desarrollo institucional de Nuestras Huellas Agustina Recalde, el gran aporte de la educación financiera es la libertad que se gana: libertad para decidir, para tomar mejores decisiones y para resolver imprevistos. “La inclusión financiera permite llevar a la práctica los sueños que uno tiene” dice.

Recalde observa que cuando las emprendedoras entran en contacto con la organización de microfinanzas, empiezan a ver que son capaces de lograr un ahorro. “Desde que forman parte del programa les decimos que tienen que ahorrar algo, aunque sea cinco pesos, para generar el hábito. Ese dinero extra, algunas emprendedoras lo reinvierten en su negocio, lo usan para festejar el cumpleaños de un hijo o comprar un regalo”, agrega.

Griselda Cardoso vive en Benavídez y forma parte del banco comunal 7 reinas, dentro de Nuestras Huellas. Ella tiene un emprendimiento que se llama @mitacitagris, donde decora cerámica. Conoció Nuestras Huellas al dejar de trabajar para una empresa textil, por medio de su hermana. Con el primer microcrédito, ella invirtió en un horno.

“Nuestras Huellas me ayudó a tener independencia y a contar con mi propio dinero. Saco microcréditos de unos 15.000 pesos y luego puedo devolverlos con los ingresos que genero con mi emprendimiento. Para fin de año con mis ahorros, pude comprar regalos para mis hijos y ropa para mí. Antes dependía del ingreso de mi esposo y me daba rabia no tener mi plata”, dice Cardoso.

El próximo paso para Cardoso es poder tramitar el monotributo social. “Hoy estoy limitada para responder a los encargos de regalos empresariales porque te piden factura. Intenté sacar el monotributo, pero no pude avanzar por todo lo que me pedían”, dice.

Ester Alfonzo tiene 41 años y vive en San Miguel, Provincia de Buenos Aires. Forma parte del banco comunal Emprendedores Exitosos, también dentro de Nuestras Huellas, y es peluquera. Trabaja en su casa y a domicilio. “Yo conocí Nuestras Huellas hace seis años porque una amiga me insistió para que me acercara a las reuniones. En ese entonces, estaba sola con mis cuatro hijos a cargo y necesitaba rebuscármelas para salir adelante. Necesitaba dinero para poder comprar elementos para desempeñarme como peluquera. Averigüé formas de obtener un crédito en un banco o con un prestamista, pero cobraban muchos intereses. Ahí fue que me encontré con Nuestras Huellas y me prestaron 2.000 pesos”, cuenta.

Alfonzo abrió una cuenta bancaria cuando comenzó a participar de las reuniones de Nuestras Huellas. Desde entonces comenzó a ahorrar. Aún no tiene tarjeta de crédito. Dice: “Empecé ahorrando 5 pesos y ahora puedo llegar a ahorrar entre 500 y 1.000 pesos cada quince días”.

Según el Banco Mundial, solo el 51% de las mujeres

Según el Banco Mundial, solo el 51% de las mujeres  tiene una cuenta en el banco, el 12% ahorra y el 20% dispone de crédito ¿Qué creés que falta para una mejor inclusión financiera?

tiene una cuenta en el banco, el 12% ahorra y el 20% dispone de crédito ¿Qué creés que falta para una mejor inclusión financiera?