Este contenido contó con la participación de lectores y lectoras de RED/ACCIÓN

Silvia tiene 59 años y es agente de viajes y profesora de Economía y Negocios en escuelas secundarias. “Los meses de pandemia mi ingreso principal se redujo a 0. Me borré del club al que pertenecía desde hacía 15 años y reduje mis gastos personales relacionados a entretenimientos o vestimenta”, dice. Ese ingreso principal del cual habla era el de la actividad turística, pero con la crisis económica que vino de la mano del COVID-19, se volcó a la docencia.

La pandemia cambió nuestros hábitos, entre ellos los vinculados a nuestras finanzas personales. Sobre este tema preguntamos a nuestra comunidad de seguidores en Instagram y Silvia fue una de las personas que respondió.

Ella también cuenta que debió tomar “créditos con la tarjeta de crédito para financiar gastos corrientes”.

Porque junto con la búsqueda de alternativas para ahorrar o para generar nuevas fuentes de ingreso, se dio una situación inédita para muchas personas de clase media: tomar créditos más asociados con la supervivencia que con el disfrute.

Deudas de cada día

“Desde la crisis económica de 2018 comenzó un proceso que la pandemia, en muchos casos, recrudeció: el de sectores medios que empiezan a financiar consumos cotidianos para llegar a fin de mes”, explica Ariel Wilkis, sociólogo, secretario académico de la Escuela Interdisciplinaria de Altos Estudios Sociales de la Universidad Nacional de San Martín (Idaes-Unsam). Él coordina el proyecto Proyecto COVID PISAC, en el marco del cual se realizó el Estudio cuantitativo sobre vulnerabilidad financiera de los hogares en contexto de la segunda ola de la pandemia COVID-19 en Argentina.

El documento recoge los datos de una encuesta realizada entre marzo y junio de 2021 a 5.200 hogares a nivel nacional. Una de las conclusiones que arroja es que entre quienes se endeudaron el 70% lo hizo para pagar alimentos y medicamentos. Al mismo tiempo, el 50% de quienes contrajeron deudas lo hicieron afrontar gastos de mantenimiento del hogar (como pago de impuestos, servicios y expensas), alrededor de 32% lo hizo para pagar el alquiler, entre el 45 y el 50% para pagar deudas previas y el 28% para pagar cuotas de colegio y prepagas. (La suma de los porcentajes supera el 100% porque muchas personas se endeudaron para cubrir diferentes tipos de gastos.)

Wilkis habla de este tipo de endeudamientos en los términos de un comerciante de Santa Fe citado en el estudio: “deudas de empobrecimiento”. “Es la idea de que tomo créditos y me endeudo bajo lógicas y finalidades que no están asociadas a mi condición de clase. Me endeudo con un familiar para pagar la comida, no para irme de viaje o mejorar mi casa. Dejo de pagar los servicios e impuestos porque, si no, no llego a fin de mes”.

El sociólogo explica que en los últimos meses se acentuaron, en paralelo e interrelacionados entre sí, tres fenómenos que, en varios casos, fueron inéditos para quienes los vivieron: las mencionadas deudas para consumos cotidianos, los prestamos intrafamiliares y más endeudamiento en relación al Estado. Esto último, explica, se dio “por las políticas de crédito hacia sectores medios, como créditos a tasa 0 para monotributistas, pero también a través de dejar de pagar impuestos y servicios para financiar o costear la vida cotidiana”.

Entre los hogares encuestados en el estudio citado, también se destaca que el 35 % recurre al fiado para comprar, un porcentaje que es mayor “en hogares de bajos ingresos, con niños a cargo y jefatura (de hogar) femenina”.

Se trata de un retrato en profundidad de una realidad general de la cual se habló mucho: el impacto de la pandemia en la economía argentina. En el país, según datos del INDEC, la actividad económica cayó un 9,9% en 2020, su peor registro desde 2020. Y que se dio en el peor contexto: fue el tercer año consecutivo de recesión.

Para completar el panorama, los últimos datos del ente gubernamental, de fines de septiembre, señalan una desocupación del 9,6% y una subocupación del 12,4%; que el 40,6% de la población está en situación de pobreza (unas 18,5 millones de personas) y el 4,7%, de indigencia. A propósito, en agosto, la canasta básica total (que demarca la línea de pobreza) ascendió a 68.359 pesos, mientras que la canasta básica alimentaria (la que determina la línea de indigencia) fue de 29.213 pesos.

Fer Bolagay es coach financiera especializada en finanzas personales y de emprendedores “No tener conocimiento del riesgo que genera depender de una sola fuente de ingreso y carecer de un fondo de emergencia (dinero que se provisiona para afrontar imprevistos) fue la principal causa para llegar a un nivel de endeudamiento que en muchos casos no fue de consumo sino más bien para cubrir necesidades básicas”, analiza.

Por otra parte, Wilkis apunta que junto con el mayor endeudamiento hubo un mayor uso de ahorros y de reducción del consumo. Y, en caso de algunos sectores vinculados a trabajos independientes, un mayor número de horas trabajadas.

A propósito de los cambios en los hábitos de consumo, más seguidores y seguidoras en Instagram nos dijeron cosas como: “Pasé actividades semanales a cada 15 días, una vez al mes o directamente las suspendí”, “tuve que cambiar primeras marcas por segundas o terceras” o “tuve que cambiarme a un plan de prepaga más económico”.

Bolagay apunta en este sentido que para cualquier persona “el cambio de hábitos representa todo un desafío, implica encontrar la razón que motive ese cambio para que pueda sostenerlo en el tiempo”.

“Cada persona —sigue Bolagay— descubrió su propio aprendizaje en términos financieros. Muchos aprendieron que no quieren tener una fuente de ingresos producto de una relación de dependencia, otros descubrieron que su nivel de consumo es muy alto y no va acorde a su ingreso, otros por primera vez fueron conscientes de que pueden vivir sin consumir demasiado. Pero creo que una gran mayoría realmente descubrió que es necesario tener su fondo de emergencia que les permita afrontar situaciones imprevistas sin que se afecte el cumplimiento de sus obligaciones”.

TAMBIÉN PODÉS LEER

Una cuestión de clases

También como parte del Proyecto PISAC, Wilkis coordinó una encuesta en 88 hogares del AMBA y de la provincia de Santa Fe, entre julio y agosto de 2020 y mayo y junio de este año. Los resultados arrojaron un panorama similar al que contamos en líneas previas:

- La mitad de los hogares aumentó sus deudas, 33 de ellos no pudieron reducirlas y solo 11 lograron que su cuenta en rojo disminuyera.

- Más de la mitad de los hogares (65 casos) obtuvo durante la pandemia de COVID-19 algún tipo de ayuda estatal nacional y/o provincial.

Como dice la socióloga Eva Illouz en el informe que acompaña la encuesta, para muchos, el hogar se convirtió en un “problema financiero”.

Sin embargo, no todos lo vivieron de la misma forma. El informe indica que para los sectores populares el endeudamiento no se experimentó como una “ruptura, sino como continuidad con la crisis previa”. En cambio para los sectores medios, “este crecimiento de las deudas de la vida cotidiana implicó que las deudas sean consideradas ‘sin sentido’”. El texto aclara que este tipo de deudas son las que se contraen “para llegar a fin de mes” y que “se oponen a las deudas ‘con sentido’, que mejoran la calidad de vida o permiten una inversión“.

“Uno piensa que hay clases de deudas para determinadas clases económicas. Cuando las personas identifican que toman deudas que no corresponden con su clase social les produce el efecto de pérdida de status. Esto genera una perturbación no solo en lo económico, sino de identidad de clase”, analiza Wilkis.

El sociólogo considera que “todas las personas tienen distintos márgenes de tolerancia e intolerancia. Algunos dicen, por ejemplo, ‘pedir plata a un prestamista es mi límite’, porque para ellos eso es cruzar una frontera en términos de pertenencia social”. Pero en el sentido de que crucé una frontera si entro en esa lógica, una frontera en términos sociales, de pertenencia social. O hay quienes son más reacios a recibir ayuda del Estado porque, de nuevo, lo ven como una pérdida de status social”.

A propósito, el informe realizado entre AMBA y Santa Fe señala que “hubo rechazos de la nueva situación de ‘beneficiario’ (en caso de sectores medios con respecto al IFE)”.

El futuro y los aprendizajes

Ahora que los casos de coronavirus disminuyen y las aperturas aumentan, ¿cuánto puede costar salir de las deudas?

Para Wilkis, “lo importante es poder identificar los perfiles de hogares que se encuentran más endeudados, con diferentes fuentes de endeudamiento, porque son los que más van a tardar en reactivarse. En general son sectores informales”. Además, aclara que las dificultades económicas del último tiempo no solo obedecen a la pandemia, sino también a la inflación (que en los primeros nueve meses de 2021 acumuló un 37%), que deterioró el poder adquisitivo de aquellas personas cuyos ingresos no se vieron afectados, como trabajadores estatales.

Silvia, la seguidora de RED/ACCIÓN de quien comenzamos hablando en esta nota, es optimista de cara a los próximos meses: “Amplié mi trabajo en actividades secundarias ( las de educación) y espero un crecimiento leve pero constante en la actividad económica”.

Bolagay, por su parte, da un consejo a quien se endeudó en estos últimos meses: “Le recomiendo que tenga mucha paciencia y que sepa que ordenar las finanzas y salir de deudas es más un tema emocional que financiero. Es entender que no fue una sola acción la que lo trajo hasta acá sino más bien varías decisiones pasadas de algunos años las que generaron este resultado; así qué hay que darse un tiempo y elaborar un plan para cambiar la situación”.

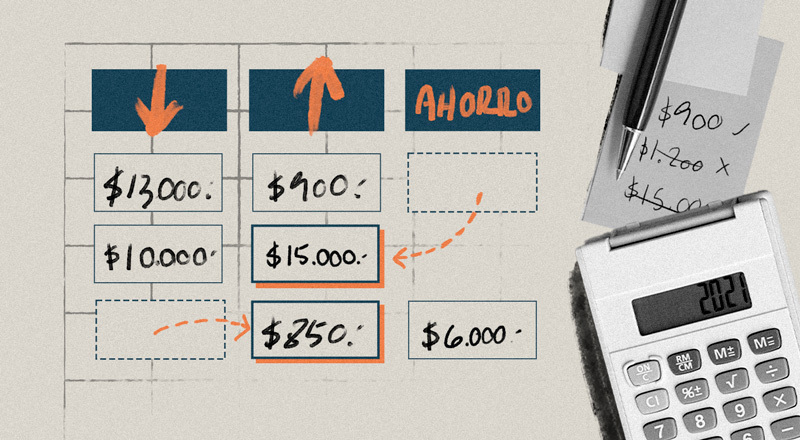

“Concretamente le recomiendo usar un presupuesto personal: hoy más que nunca debe organizar a futuro a donde va ir su dinero. También debe saber que un cambio en sus finanzas implica un cambio en sus hábitos y en sus prioridades, cambiar la satisfacción inmediata por un beneficio a largo plazo”, suma la especialista.

Y cierra: “La educación financiera es una combinación de mentalidad, hábitos y conocimiento de lo principios financieros, hoy existen muchas opciones para educarnos en términos de dinero, dejarse acompañar en determinadas situaciones puede ser mucho más rentable y beneficioso para nuestras finanzas”.